自己紹介はこちらからご覧ください。

サイドFIRE(Financial Independence, Retire Early)がtwitterのトレンドランキングに入ったり、以前よりyahooニュースに記事が掲載されることが増えました。

働き方と人生の価値観が多様になっている今だからこそ、FIREという概念が浸透してきており、日本人も仕事一本!ではなくなってきていると思います。

ここで、改めてサイドFIREを知らない人にもわかるように整理します。

このブログを読めばサイドFIREとは何かがサクッとわかるようになっています。

サイドFIREとは?

FIRE(Financial Independence, Retire Early)は米国で1990年代後半から2000年代初頭にかけて徐々に広まり始めました。

1992年にヴィッキ・ロビンスとジョー・ドミニクエスが共著した「Your Money or Your Life」が、FIREの基本的な理念を広めるきっかけとなりました。この本では、お金を使うことと時間の関係を重視し、貯金や投資を通じて早期退職を目指す方法が紹介されています。

また、2008年の金融危機後、多くの人々が貯蓄や投資に対する意識を高め、経済的な自立や早期退職を追求する動きが活発化しました。これにより、FIREに関する情報やコミュニティがインターネット上で拡大し、人々の関心が高まりました。

その後、オンラインフォーラムやブログ、ソーシャルメディアなどを通じてFIREに関する情報や成功事例が共有され、FIREコミュニティが形成されていきました。これにより、FIREが広まり、人々が自分の経済的な自由を追求する選択肢として注目するようになりました。

サイドFIREはFIREの派生形の一つで、収入を安定させつつ、自由な生活を実現するための考え方や取り組み方です。具体的には、お金に関する知識や資産を活用し、自分の生活を維持しながら、働き方や収入源を柔軟に選ぶことで、早期に退職し、自分の時間を自由に使えるようにすることを目指します。

サイドFIREは、以下のような利点があります。

- 経済的自立: 自分自身でお金を稼ぐ能力を育み、借金などの負債を減らし、貯金や投資などを通じて資産を増やします。

- 早期退職: 資産や投資収益などから十分な収入を得ることで、早期に仕事を辞めて自由な時間を手に入れます。

- 自由な生活: 退職後は、自分の興味や情熱に基づいて活動し、自由な時間を使って趣味や家族との時間を楽しむことができます。

簡単に言ってしまうと…「お金を上手に使って、たくさんお金を貯めて、早く働かなくても生活できるようにすること」です。

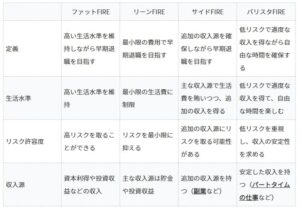

どんな種類のFIREがあるのか?

ファットFIRE

Fat(太った・豊かな)という名前のとおり、贅沢なFIREです。

生活費・娯楽費などすべてを資産所得で補う究極のFIREと言えます。

起業したり、ハイリスクハイリターンな投資をしないと到達できないFIREで普通の人は無理です(私も無理です…)。

リーンファイアFIRE

Lean(無駄がない・効率的な)はFatとは反対の意味であり、金銭的なゆとりはありませんが、時間的なゆとりがあるFIREです。

生活費は極限まで削り、娯楽は不要というスタンスなので、かなり質素な生活になります。

FIREの種類の中で「金額的には」最も達成しやすいと言えます。

サイドFIRE(副業)

Sideはサイドハッスル(本業と別におこなう、趣味や特技を活かした副業)の意味があり、ファットFIREとリーンFIREの間のFIREと言えます。

資産収入と副業で生計を成り立たせる平均的なサラリーマンが実現しやすいFIREと言えます。

生活費は資産所得で賄い、娯楽費は副業で稼ぐイメージです。

バリスタFIRE(雇われ)

Barista(カフェでコーヒーを淹れる人)の意味で、週2~3日勤務にしたり、1日4時間労働にしてみたりと比較的短時間で雇用されて、成立させるFIREと言えます。

生活費は資産所得で賄い、娯楽費は雇われて稼ぐイメージです。

バリスタFIREとサイドFIREは似ていますが、厚生年金・社会保険料の一部を会社側が負担してくれることが大きなメリットです。

配偶者の扶養に入れるのであれば良いですが、入れない場合は個人の厚生年金・社会保険料の負担は大きくなります。

子持ちにはサイドFIREは無理か?

子供がいる場合には一人暮らしと比較して、教育資金・住まい・保育などの子育て費用がかかるので、サイドFIREしている人は「子供がいないからできてるだけでしょ…」と思われがちです。

確かに教育資金として、大学まで進学したとして0~22歳までの子育て費用は、国公立文系だとしても、1,000万円程度は必要と言われています。

(参照元:https://www.hokepon.com/special/edu-ex/)

結論、未就学児がいる人でも投資+副業+節約をしていけばサイドFIRE可能です。

実現できるか【ふくわら式】FIREシミュレータでシミュレーションするべきです。

独身の方がサイドFIREしやすい?

独身の方がFIREしやすいと言われているのは、以下3つの理由があります。確かに子供がいる家庭よりも独身の方がFIREには有利です。

- 養育費が必要ない

- 生活費を削りやすい

- 副業できる時間を作りやすい

一人暮らしなら、バッファ(ゆとり・余裕)が大きいので、何かと調整しやすいことが利点ですね。

さらにFIREに有利なのは、独身の3つのメリットに加えて収入の大幅増加がある、DINKS(ディンクス)と呼ばれるダブルインカム・ノーキッズ(子供なし)・共働き世帯です。

サイドFIREにはいくら必要か?

まずは軽い気持ちで、サイドFIREに向けたシミュレーションをしてみることをお勧めします。

サイドFIREのシュミレーターはgoogleで検索すると複数のサイトで出てきますが、私がおすすめするのは【ふくわら式】FIREシミュレータ|FIRE計算ツールです。

体験版もありますが、製品版(買い切りで4,980円)のクオリティがとても高いです。製作者の熱意が伝わる細かいシミュレーターになっています。

シミュレートするために必要な項目は…

- 想定寿命

- 年収

- 退職金

- 生活費、住宅費

- 子供の教育費、生活費(4人まで入力可)

- 一時的支出、継続的支出(毎年、隔年)

- 生活防衛資金

- 資産運用(生活防衛資金、預金額、運用資産、投資先銘柄)

- 暴落想定

一般的にサイドFIREに必要な金額は、年間の生活費×25倍で計算します。 これは、資産を年4%で運用しつつ生活費も4%以内に収めれば資産が減らないという、アメリカの「4%ルール」をベースとした計算方法です。

2000~3000万円でサイドFIREは可能か?

サイドFIREでgoogle検索すると「2000~3000万円でサイドFIRE可能か?」という検索候補がありますが、「一人暮らしでファットFIRE以外」なら可能だと思いますが、これもシミュレーションしてみるべきです。

資産収入が暴落局面を迎えていると、評価損益がマイナスになってしまい、精神的に辛い状況になるため、ギリギリの資金でFIREするのは避けたいところです。

サイドFIRE後に向いている副業は?

サイドFIREは資産収入と副業が前提になっているので、副業が必要になります。

サイドFIREしたのに、嫌なことをしながら収入を得るのは会社員時代と変わらないので、自分の強みを活かした好きなことで収入を得たいですね。

サイドFIREに向く副業とは?

サイドFIREに向く仕事(副業)は、苦痛なく自分の好きなことをして稼ぐ方が良いです。

私の場合は会社で文書を作成することが多く、ライティングが好きなので、ブログやwebライターなどをサイドFIRE後の副業にしたいと考えています。

他にも以下のとおり、様々な副業があります。

| 副業の例 | 特徴 |

|---|---|

| コンサルティングやフリーランス | 専門知識やスキルを活かしたサービス提供が可能 |

| ブログやYouTubeチャンネル | 情報発信やコンテンツの収益化が可能 |

| オンライン講座やコーチング | 自身のスキルや知識を他の人に教えることができる |

| 商品販売 | 手作りの商品やオリジナル商品の販売が可能 |

| 不動産投資 | 不動産の購入や賃貸経営を通じて収入を得ることができる |

| フリーランスエージェント | 他のフリーランスをマッチングさせるサービスを提供することができる |

| デジタルマーケティング | オンライン広告やソーシャルメディアの運用・コンサルティングなど |

| オンラインショップ経営 | 自分の商品をECサイトやマーケットプレイスで販売することができる |

| プログラミング・ウェブ開発 | プログラミングスキルを活かしてウェブサイトやアプリを開発することができる |

| ライティング・翻訳 | 文章の執筆や翻訳業務を受注することができる |

サイドFIREのためにしてはいけないことは?

FIRE自体が目的になり、焦ってしまい、短期的な視点でハイリスクな投資をして、資産を失ってしまうと本末転倒です。サイドFIREしてからも人生は30~40年と続きます。長期的な視点で資産形成と収入源を分散・確保していく必要があります。

サイドFIREの目的があいまい

皆さんは、なぜサイドFIREを目指すのでしょうか?

私の場合は以下の記事に記載しています。

サイドFIREはあくまで何かを成し遂げるための手段であり、目的ではありません。

目的が明確ではなく、焦ってサイドFIREしてしまうと「FIRE卒業」をすることになるかもしれません。会社員人生から卒業するのがFIREですが、いろんな理由からFIRE生活を終了し、また会社員に戻る人のことを「FIRE卒業」と指します。その理由は以下のとおりです。

- 社会と繋がれる会社員が楽しかった

- 資産運用の失敗で経済的に働く必要性が出た

- 定期的な収入が少なく、支出を抑える生活が窮屈になった

まずは、なぜFIREをしたいのか、はっきりした目的を持つことがFIREするうえで最も重要です。

資産額の見込みが甘い

資産額を純資産(資産−負債)かつ税引後で考える。株式や投資信託の場合、含み益が大きいときは単純な時価評価額ではなく、売却の税引後金額を資産と考えた方がいいでしょう。

また不動産の場合は、売却価格だけでなく、ローンがあれば負債を引いた純資産で考える必要がある上に、保有中に予想される経費や修繕費も見積もっておくことが重要です。

他人のペースでサイドFIREの時期を設定をしている

FIREの第一人者であるクリスティー・シェンは幼い頃からお金の重要性を理解し、10〜20代での努力の結果、30代という若いうちに自分の望むFIREを達成しました。この道程には失敗も多々あったようです。

資産運用では時間を味方につけた人が成功すると言われています。そしてFIREも同様です。できるだけ早く「計画的に行動し続けること」。これがFIRE達成の近道です。少なくとも10年先、20年先といったスパンでFIREを考えるべきでしょう。

経済的な環境変化があっても対策できていない

予定していた収入がなくなることや、予想外に支出が大きくなる可能性もあります。支出は予想よりも大きくなりがちです。特に、若い世代ほど今後の支出については、不透明な点が多くなります。

そのため、ただ資産を貯めればいいわけではなく、今後起きることが予想される経済的な環境変化への備えも考えておく必要があります。最悪の事態となった場合の対処も考えておくことが大切です。

まとめ

FIREはここ数年で日本でもブームを起こしていますが、見積もりが甘いと金銭的に追い込まれてしまい、再就職する必要が出てきます。再就職先がFIRE前にいた職場よりもブラックであれば、目も当てられません。

慎重かつ大胆にいきましょう。

コメント